Consente di determinare la performance e il rendimento medio annuo relativo alla compravendita di un titolo obbligazionario

Vai al Calcolatore

Calcolatore mutuo Casa

Consente di determinare il valore della casa che si desidera acquistare e l’ammontare del prestito necessario

Vai al Calcolatore

Guarda anche Rata Mutuo

Vai al Calcolatore

Guarda anche Rata Mutuo

Calcolatore mutuo Auto

Consente di determinare l’ammontare del prestito e il valore dell’automobile che si desidera acquistare

Vai al calcolatore

Vai al calcolatore

Spostamento dei benchmark nei mercati monetario e obbligazionario - Robert N. McCauley

La possibilità che si riduca in misura considerevole lo stock dei titoli in esseredel Tesoro americano induce a domandarsi in che modo potrebbe funzionare inloro assenza il più vasto mercato del reddito fisso in dollari USA. Finora gli operatori hanno fatto ampiamente ricorso a tali titoli come parametro di riferimento per la fissazione del prezzo di altri valori, come strumento per costituire posizioni di copertura e speculative sulla durata finanziaria e sulla volatilità, come base per i contratti futures e come garanzia a fronte di crediti.

Una risposta a tale questione può essere ricercata risalendo indietro nel tempo di quasi un secolo, per osservare come funzionasse il mercato obbligazionario USA nel periodo anteriore alla prima guerra mondiale, allorché il debito pubblico americano era di entità esigua. A quell'epoca, tuttavia, mancavano molti degli strumenti che occupano oggi un posto importante nei mercati finanziari, come i titoli emessi a fronte di prestiti ipotecari, i futures e le opzioni. Di conseguenza, potrebbe essere difficile trarre conclusioni affidabili

da quella esperienza passata. La presente nota affronta la questione analizzando lo spostamento del ruolo di benchmark dai titoli del Tesoro ad altre passività intervenuto nel mercato monetario del dollaro nell'arco

dell'ultima generazione, al fine di ricavare indicazioni sul modo in cui potrebbero evolvere i ruoli rispettivi nel mercato obbligazionario. L'analisi prende pertanto in considerazione un'epoca in cui erano in uso i moderni

strumenti finanziari

Continua a Leggere pdf

Globalizzazione dell’attività bancaria internazionale - Robert N. McCauley, Judith S. Ruud, Philip D. Wooldridge

Nel corso dell’ultima generazione le banche attive a livello internazionale hanno mostrato la tendenza a passare da un’operatività transfrontaliera a una strategia di posizionamento globale. Varie istituzioni, anziché raccogliere depositi in una giurisdizione ed erogare crediti in un’altra, hanno preferito finanziarsi e concedere prestiti al consumo, ipotecari o alle imprese all’interno dei diversi mercati nazionali, attraverso una presenza diretta in loco. Altre hanno adottato un approccio analogo sul mercato dei capitali, cercando di finanziare il proprio portafoglio di titoli esteri con risorse reperite nel paese di emissione. Sia che il modello operativo scelto si orienti al dettaglio oppure all’ingrosso, le banche tendono sempre più a servire la clientela attraverso

unità insediate e finanziate sul posto. La strategia di una banca globale (o multinazionale) come dianzi descritta differisce da quella di una banca internazionale, qui intesa come banca che raccoglie depositi in un paese diverso da quello in cui effettua gli impieghi. La prima sezione del presente saggio delinea la predetta tendenza a livello dei vari gruppi nazionali di banche dichiaranti e dei vari mercati cui è rivolta l’attività. La seconda sezione esamina le ragioni del fenomeno. La terza ne evidenzia le implicazioni per quanto concerne la tipologia dei rischi. L’ultima sezione solleva alcuni quesiti circa l’evoluzione futura. Il riquadro nella pagina

seguente illustra il modo in cui l’attività bancaria globale può essere distinta da quella transfrontaliera sulla scorta dei dati disponibili.

Continua a leggere

La copertura dei rischi finanziari nelle imprese non finanziarie italiane attraverso gli strumenti derivati - GIANLUCA BISON, LORIANA PELIZZON e DOMENICO SARTORE

Anche se le imprese usano i derivati da molti anni, conosciamo poco circa l’estensione o le ragioni del loro utilizzo. I motivi di questa lacuna sono molteplici; primo fra tutti è la mancata richiesta alle imprese (almeno fino a poco tempo fa) di riportare pubblicamente il resoconto della loro attività in derivati. Sfortunatamente l’uso dei derivati nelle imprese sembra ricevere attenzione solo in risposta a casi speciali legati a perdite eclatanti, come nei noti casi delle società Barings, Procter& Gamble o Metallgesellschaft. Per di più, conosciamo relativamente poco circa le metodologie, le preferenze e le politiche di uso dei derivati da parte delle imprese, anche se i derivati sono strumenti molto rilevanti. Essi sono in grado di influenzare pesantemente la struttura finanziaria di un’impresa e la sua esposizione ai rischi finanziari modificandone i flussi futuri. In particolare, sono in grado di ridurre la variabilità di questi flussi, se usati per motivi speculativi.

Continua a leggere

Volatilità e turnover degli strumenti derivati: una relazione labile - Serge Jeanneau e Marian Micu

Si ritiene spesso che un aumento della volatilità di mercato dia origine a più intense contrattazioni in strumenti derivati. Alcuni studi empirici hanno confermato l'esistenza di questa relazione positiva tra volatilità e volume degli scambi. Tuttavia, la maggior parte di quegli studi era fondata principalmente su dati giornalieri o infragiornalieri, mentre in pochissimi casi è stata esplorata la possibilità di un nesso tra volatilità e scambi su base mensile. Inoltre, la natura delle transazioni che potrebbero generare tale rapporto è rimasta per lo più

inspiegata. Il presente studio analizza la relazione che intercorre tra volatilità e attività mensile in contratti derivati di borsa. Anzitutto, consideriamo le varie finalità operative che potrebbero determinare un simile nesso, separando quelle di copertura dalle finalità indotte da informazioni. Oltre a ciò, operiamo una

distinzione tra le finalità che tendono a generare una relazione tra volatilità e volumi su base giornaliera e quelle che potrebbero produrre una tale relazione su base mensile.

Continua a leggere pdf

L’aumento dei prezzi delle attività e la politica monetaria - CHARLES P. KINDLEBERGER

L’aumento dei prezzi delle attività e la politica monetaria - CHARLES P. KINDLEBERGER (p.

Il termine inflazione delle attività, che si distingue dall’inflazione ordinaria in quanto quest’ultima si riferisce all’aumento dei prezzi dei beni di consumo o dei prodotti all’ingrosso o al deflatore del reddito

nazionale, è una locuzione non molto utilizzata in occidente ma comune in Giappone. Vi sono periodi nei quali i prezzi delle attività crescono in modo inflazionistico, un vero e proprio boom o una bolla, mentre i prezzi dei beni sono relativamente stabili o persino decrescenti. Riguardo a un famoso esempio di tale situazione, verificatosi tra il 1928 e il 1929, Milton Friedman e Anna Jacobson Schwartz scrissero che le autorità monetarie avrebbero dovuto ignorare 1’aumento dei prezzi sulla Borsa di New York e focalizzare 1’attenzione su altri obiettivi, come il livello enerale dei prezzi.

Più recentemente, alla fine del 1989, la Banca del Giappone ha proceduto ad alzare i tassi d’interesse dopo aver ignorato la spettacolare crescita dell’indice Nikkei da quota 10.000 circa nel 1984 a 39.000 nel 1989, temendo infine che 1’aumento dei prezzi delle attività avrebbe provocato inflazione a livello dei beni di consumo, e preoccupata che la diffusione dell’inflazione dal mercato azionario ai beni immobili stesse conducendo il mercato delle abitazioni fuori dalla portata del giapponese medio e dunque minacciando la pace sociale.

Continua a leggere l'articolo pdf

Manifesto contro la disoccupazione nell'Unione Europea" - Franco Modigliani e altri

Questo Manifesto mette in discussione una pericolosa

convinzione che ha fatto presa

sulle autorità politiche europee.

Si tratta della convinzione

che le politiche

dal lato della

domanda e dell'offerta

debbano essere rivolte a scopi diversi,

ovvero che un ristretto numero di politiche dell'offerta vada

destinato alla lotta

contro la disoccupazione, mentre le misure di gestione

della domanda aggregata (in particolare

la politica monetaria) debbano

essere utilizzate solo nella

lotta contro l'inflazione.

L'ortodossia prevalente sostiene inoltre che la scelta degli strumenti più

adatti per combattere la disoccupazione sia una decisione politica, nella quale

ogni strumento viene valutato caso per caso.

Nelle pagine che seguono saranno avanzati diversi

suggerimenti pratici atti a

ridurre rapidamente la

disoccupazione europea. Siamo convinti che se la proposta complessiva riceve la giusta attenzione da parte dei

governi e delle

autorità di politica monetaria,

nell'arco di pochi anni questo

fenomeno potrà ridursi significativamente.

Banca Centrale Europea: in arrivo la nuova serie di banconote

La Banca

centrale europea (BCE) e le banche centrali nazionali (BCN) dell’Eurosistema introdurranno la seconda serie di banconote in

euro. La nuova serie, denominata “Europa”, riporta nella filigrana e

nell’ologramma il ritratto di Europa, figura della mitologia greca da cui il nostro

continente prende il nome. I nuovi biglietti saranno immessi in circolazione

gradualmente nel corso di diversi anni, a partire dal taglio da €5 nel maggio

2013.

La serie

dedicata a Europa è il risultato dei progressi tecnologici realizzati nel

settore delle banconote dopo

l’introduzione della prima serie, oltre dieci anni fa. Le caratteristiche di sicurezza

sono state perfezionate, rendendo le banconote persino più sicure. Oggi sono

state rivelate tre nuove caratteristiche: la filigrana con ritratto,

l’ologramma con ritratto e il numero verde smeraldo.

Le nuove

banconote costituiscono un’evoluzione. Mostreranno gli stessi disegni della

prima serie (ispirata al tema “Epoche e stili”) e gli stessi colori dominanti,

anche se gli avanzati elementi di sicurezza hanno comportato modifiche. Saranno

peraltro facilmente distinguibili dai biglietti della prima serie. La scala dei

tagli resterà immutata, ovvero €5, €10, €20, €50, €100, €200 e €500, e

l’introduzione avverrà in ordine ascendente. Alla banconota da €5 seguirà

quindi il biglietto da €10.

Al

principio la prima serie circolerà insieme alle nuove banconote, ma sarà

progressivamente ritirata dalla circolazione e infine dichiarata fuori corso.

La data in cui cesserà di avere corso legale sarà annunciata con largo

anticipo. I biglietti della prima serie manterranno tuttavia il rispettivo

valore a tempo indeterminato e potranno essere cambiati presso le BCN dell’Eurosistema

in qualsiasi momento.

La

banconota da €5 della serie “Europa” sarà presentata in tutti i suoi elementi

il 10 gennaio 2013, mentre a maggio gli enti creditizi inizieranno a immettere

in circolazione i nuovi biglietti attraverso i propri sportelli o le casse

prelievo contanti.

Per

richiamare l’attenzione dei cittadini sul lancio della nuova serie, nel 2013 la

BCE e le BCN dell’Eurosistema

condurranno una campagna di informazione attraverso vari canali in tutta l’area

dell’euro. Allo stato attuale sono in corso i preparativi della campagna, che

sarà svolta con l’assistenza di due agenzie selezionate dalla BCE mediante gara

d’appalto pubblica.

Tempo libero: meno consumi, più web per gli Italiani

Lo shopping del fine settimana un'abitudine dura a morire? Non in tempo di crisi: secondo un'indagine della Coldiretti, un italiano su tre è stato costretto ad abbandonare il classico giro per i negozi nei giorni del weekend. Una rinuncia che non si è rivelata a cuor leggero, se è vero che, sempre secondo la ricerca, è risultata più difficile da compiere anche rispetto i tagli su viaggi e gite.

Cambia il modo di vivere il tempo libero per gli italiani:

Secondo un sondaggio on line della Coldiretti, oltre un italiano su tre (34%), è stato costretto ad abbandonare il tradizionale shopping del week end. Il cambiamento delle abitudini di spesa è segnalato, inoltre, dal 21% di intervistati che afferma di non potersi più permettere di andare a pranzo o cena fuori e dal 16% che rivela di essere costretto a rinunciare a gite e viaggi nel fine settimana. Nella lista delle rinunce si inserisce anche, per il 12% degli italiani, l'invito a tavola a casa per trascorrere il tempo libero con parenti e amici. Solo il 2%, invece, rinuncia alla partita di calcio.

Meno occasioni per uscire, maggiore il tempo trascorso in casa, così aumenta il tempo trascorso al computer, con il 62,1% della popolazione italiana che – rivelano i dati Censis – naviga sul web, dove si assiste proprio durante il week end al maggior numero di contatti. Il web è utilizzato anche come strumento di risparmio: oltre il 29% degli italiani dichiara infatti di fare ricerche in rete per confrontare prezzi e qualità dei cibi.

Dall’indagine Coldiretti/Censis emerge inoltre che oltre 21 milioni di italiani dichiarano di preparare alimenti in casa come yogurt, pane, gelato o conserve.

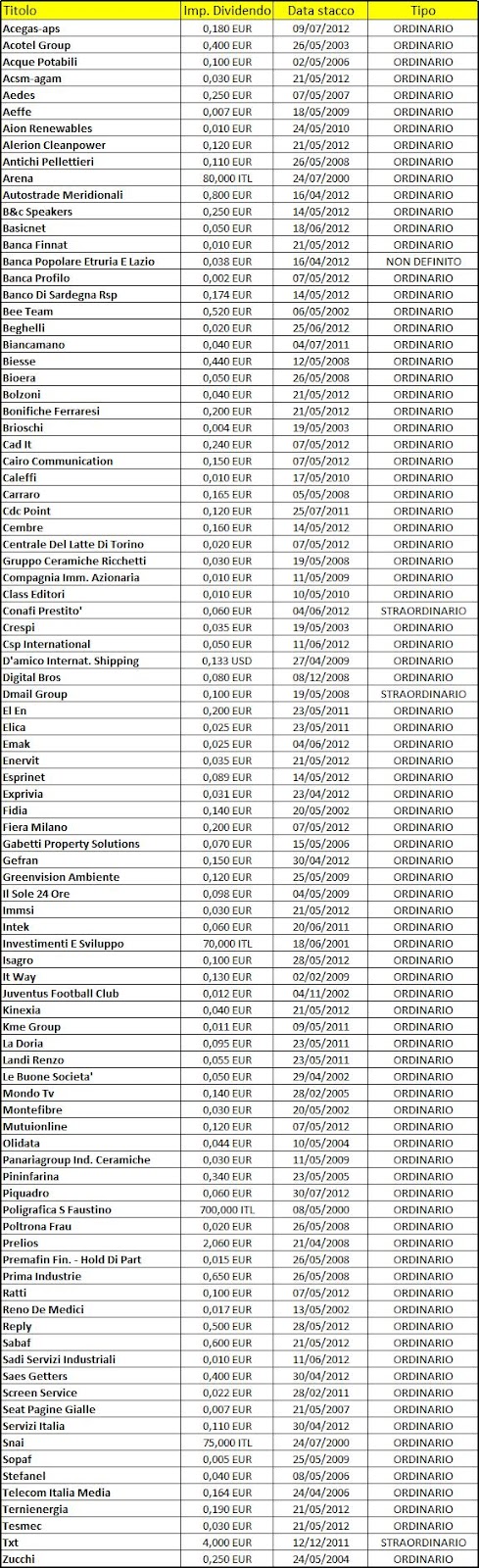

Fonte: Borsa Italiana

Rinviata al 2013 l'Anagrafe Finanziaria

L'avvio dell'anagrafe dei movimenti finanziari dei conti

correnti a data da destinarsi. O meglio, come ha anticipato ItaliaOggi,

rinviata al 2013. Da oggi dunque nessuna comunicazione sui saldi dei conti

corrente degli italiani intercorrerà, per l'annualità 2011, tra intermediari

finanziari e Agenzia delle entrate.

È la stessa Agenzia delle entrate a precisare che «la data

del 31 ottobre 2012 per l'invio dei dati sulle movimentazioni bancarie era

prevista inizialmente ed esclusivamente dalla bozza del provvedimento del

direttore dell'Agenzia delle entrate che è stata inviata al Garante della

privacy e non ha visto mai la luce perché l'Authority ci ha chiesto, tra

l'altro, di creare il canale ad hoc per le comunicazioni, al posto di

Entratel».

Dunque la palla sull'avvio del flusso di dati sulle

ricchezze dei contribuenti presso banche e intermediari è in mano al Garante

privacy che sta ultimando la disamina della nuova versione del provvedimento

inviato dall'agenzia all'inizio di questo mese (si veda ItaliaOggi del

13/10/2012).

L'Agenzia, infatti, ha sempre puntato a partire nei tempi

della prima indicazione e quindi dal 31 ottobre. Già quest'estate infatti

quando ItaliaOggi aveva evidenziato il possibile ritardo nella partenza, la

stessa Agenzia si era affrettata a smentire evidenziando come superate quelle

informazioni. Che alla fine calendario e tempi tecnici alla mano hanno assunto

la forma di certezza.

Ad aprile con la prima bozza di provvedimento sul tavolo il

Garante aveva sollevato rilievi non sui dati e i contenuti ma

sull'infrastruttura informatica su cui far viaggiare le informazioni sensibili.

Nel provvedimento nuova versione, dunque, con l'implementazione delle procedure

informatiche, non è stato indicato nessun termine d'avvio a conferma proprio

dell'intenzione dell'Agenzia di partire una volta ricevuto il via libera.

Spiegano infatti dall'Agenzia che: «Nel nuovo provvedimento,

attualmente all'esame del Garante, in cui abbiamo accolto le richieste

dell'Authority non abbiamo inserito date perché appena riceveremo il via

libera, partiremo». L'articolo 11 del decreto Salva-Italia indicava, per

l'obbligo di trasmissione, come decorrenza il 1° gennaio 2012 anche se

precisava che sarebbe stato il provvedimento dell'Agenzia delle entrate a

definire specifiche, decorrenze e contenuti.

La richiesta del Garante di implementazione informatica

arrivata all'Agenzia e dunque a Sogei, il braccio informativo dell'Agenzia, si

è rivelata non di poco conto. Il sistema, infatti, sarà sottoposto a nuovi

invii massicci e consistenti che si vanno ad aggiungere a quelli che

periodicamente vengono trasmessi per l'archivio rapporti.

Una volta a regime il meccanismo consentirà di monitorare, a

partire dai dati 2011, tutti i dati che riguardano saldi, cassette di

sicurezze, carte di credito. Elementi che andranno ad affiancarsi, per

l'incrocio dei dati, alle altre indicazioni presenti in archivio rapporti come

ad esempio le utenze elettriche o del gas e a partire dal 2013 anche quelle

legate alla telefonia mobile.

Di Cristina Bartelli su Italia Oggi

Quali sono i Conti Corrente che rendono fino al 5% l'anno

Quasi il 5% all'anno. E' l'interesse offerto da molti depositi bancari ad alta remunerazione, che oggi riescono nuovamente a battere iBot (Buoni ordinari del Tesoro).

I rendimenti dei titoli di stato italiani sono infatti colati a picco negli ultimi mesi, dopo l'intervento della Banca Centrale Europea di Mario Draghi , che ha annunciato un piano di salvataggio dell'Eurozona.Per questo, i conti di deposito hanno recuperato grande appeal sul mercato, almeno tra quei risparmiatori che vogliono far fruttare al massimo la propria liquidità, senza correre troppi rischi.

Nelle ultime aste governative, gli interessi garantiti dai Bot sono scivolati al di sotto della soglia del 2% all'anno, dopo aver sfiorato prima dell'estate i 4 punti percentuali. I titoli con scadenza a 12 mesi, nel collocamento del 10 ottobre scorso, hanno raggiunto l'1,94% su base annua, corrispondente a poco meno dell'1,7% al netto delle tasse. Tradotto in cifre, chi investe in Bot un capitale di 10mila euro raccoglie oggi un rendimento di circa 170 euro all'anno. Chi parcheggia la propria liquidità nei conti di deposito, invece, ottiene molto di più, ovvero fino a 390 euro circa ogni 12 mesi, sempre su un capitale versato di 10mila.

VINCOLO A 2 o 3 ANNI.

Va detto, però, che per avere dei rendimenti così elevati bisogna tenere ferme le giacenze per un periodo di tempo non proprio brevissimo, cioè pari a 24 o addirittura a 36 mesi. E' questo l'impegno richiesto da SiConto di Banca Sistema, che attualmente garantisce un tasso d'interesse attivo del 5,2% lordo su base annua (4,16% netto) a chi lascia i soldi in deposito per almeno 3 anni. Per chi invece accetta un vincolo massimo di 24 mesi sulla liquidità versata, il prodotto più generoso in questo momento è Rendimax di Banca Ifis, che offre un rendimento del 4,85% lordo su base annua (3,88% netto).

I RENDIMENTI A UN ANNO.

Se invece invece il risparmiatore vuole tenere ferme le giacenze per non più di 12 mesi, il tasso offerto da SiConto scende al 4,4% (3,5% netto) mentre quello di Rendimax cala al 4,35% lordo (3,48% netto). Tra i depositi vincolati a 12 mesi, ci sono però anche altri prodotti abbastanza remunerativi sul mercato, con un tasso che supera abbondantemente i 4 punti percentuali. E' il caso ContosuIbl di Ibl Banca che offre il 4,04% lordo all'anno (3,23% netto).

E' pari invece al 3,5% il rendimento-base del conto InMediolanum di Banca Mediolanum, che diventa notevolmente più generoso per chi aderisce a una particolare promozione commerciale. I risparmiatori che aprono un nuovo deposito entro il prossimo 30 ottobre e consigliano a 3 amici di fare lo stesso, ottengono infatti un bonus sul tasso attivo fino allo 0,75% (corrispondente a un premio dello 0,25% per ogni risparmiatore invitato, che decide poi di aprire il conto). Il rendimento complessivo di InMediolanum cresce così sino al 4,25% su base annua (3,4% al netto delle tasse).

Che cos'è l'Insider Trading?

Reato compiuto da un soggetto che, essendo in possesso di informazioni privilegiate, acquista, vende o compie operazioni (per conto proprio o di terzi) su strumenti finanziari avvalendosi di quelle stesse informazioni, oppure comunica a terzi tali informazioni, ovvero fornisce consigli sulla base di esse.

Un soggetto (insider) può entrare in possesso di informazioni privilegiate grazie al fatto che partecipa al capitale di una società, è membro di organi di amministrazione, direzione o controllo, oppure esercita una funzione (anche pubblica), una professione oppure un particolare ufficio.

Per informazione privilegiata (detta anche price sensitive) si intende un'informazione specifica di contenuto determinato, di cui il pubblico non dispone, concernente strumenti finanziari o emittenti di strumenti finanziari, che, se resa pubblica, sarebbe idonea a influenzarne sensibilmente il prezzo.

L'abuso di informazioni privilegiate costituisce un reato nell'ordinamento italiano (ed anche europeo); esso è disciplinato nel Decreto legislativo n° 58 del 24 febbraio 1998 (Testo Unico dell'Intermediazione Finanziaria) e nella successiva legge n° 62 del 2005 (che dispone il recepimento della normativa europea sugli abusi di mercato, la direttiva 2003/6/CE). Tale disciplina afferma che è punito con la reclusione da 3 a 8 anni e con una multa variabile da 200.000€ a 3.000.000€, chiunque utilizzi a proprio vantaggio (e a danno del mercato) tali informazioni e chiunque compia le medesime operazioni dopo aver ottenuto, direttamente o indirettamente, tali informazioni da un altro soggetto.

La CONSOB è il soggetto cui spetta il controllo sui market abuse in Italia.

Un soggetto (insider) può entrare in possesso di informazioni privilegiate grazie al fatto che partecipa al capitale di una società, è membro di organi di amministrazione, direzione o controllo, oppure esercita una funzione (anche pubblica), una professione oppure un particolare ufficio.

Per informazione privilegiata (detta anche price sensitive) si intende un'informazione specifica di contenuto determinato, di cui il pubblico non dispone, concernente strumenti finanziari o emittenti di strumenti finanziari, che, se resa pubblica, sarebbe idonea a influenzarne sensibilmente il prezzo.

L'abuso di informazioni privilegiate costituisce un reato nell'ordinamento italiano (ed anche europeo); esso è disciplinato nel Decreto legislativo n° 58 del 24 febbraio 1998 (Testo Unico dell'Intermediazione Finanziaria) e nella successiva legge n° 62 del 2005 (che dispone il recepimento della normativa europea sugli abusi di mercato, la direttiva 2003/6/CE). Tale disciplina afferma che è punito con la reclusione da 3 a 8 anni e con una multa variabile da 200.000€ a 3.000.000€, chiunque utilizzi a proprio vantaggio (e a danno del mercato) tali informazioni e chiunque compia le medesime operazioni dopo aver ottenuto, direttamente o indirettamente, tali informazioni da un altro soggetto.

La CONSOB è il soggetto cui spetta il controllo sui market abuse in Italia.

Codice amico Fineco per aprire un conto Fineco con i vantaggi

Fino al 30 Ottobre puoi aprire un conto Fineco utilizzando il mio codice amico AA2378552 ed ottenere i vantaggi che questa iniziativa comporta e che non puoi avere se apri il conto senza questo codice.

i vantaggi sono:

per te e per me a scelta un bonus di 80€ in conto o 100€ in commissioni trading se accrediti lo stipendio o la pensione entro il 31/12/2012 oppure versi almeno 20.000€ di liquidità entro il 30/11/2012. La liquidità trasferita deve essere mantenuta fino al 31/12/2012.

per te Il bonus aumenta fino ad un massimo totale di 3.000€: 50€ di bonus ogni 20.000€ di liquidità aggiuntiva trasferita sul conto e mantenuta sino al 31/12/2012.

Puoi anche aprire il conto utilizzando questo link

http://www.fineco.it/ac/ApriContoHome.html?cp=AA2378552

Aggiungo che io sono cliente soddisfatto di Fineco sin dall'inizio, nel lontano 1999 e se ancora lo sono un motivo ci sarà.

Inoltre:

i vantaggi sono:

per te e per me a scelta un bonus di 80€ in conto o 100€ in commissioni trading se accrediti lo stipendio o la pensione entro il 31/12/2012 oppure versi almeno 20.000€ di liquidità entro il 30/11/2012. La liquidità trasferita deve essere mantenuta fino al 31/12/2012.

per te Il bonus aumenta fino ad un massimo totale di 3.000€: 50€ di bonus ogni 20.000€ di liquidità aggiuntiva trasferita sul conto e mantenuta sino al 31/12/2012.

Puoi anche aprire il conto utilizzando questo link

http://www.fineco.it/ac/ApriContoHome.html?cp=AA2378552

Aggiungo che io sono cliente soddisfatto di Fineco sin dall'inizio, nel lontano 1999 e se ancora lo sono un motivo ci sarà.

Inoltre:

- conto a canone zero,

- prelievi Bancomat gratuiti ovunque in Italia,

- prima carta di credito gratis

- rendimenti aggiuntivi sulla liquidità con CashPark

- ecc. ecc.

Ciao, grazie e buon Fineco

Scegli il Prestito confrontando 15 Istituti Finanziari

PrestitiOnline,

primo broker di credito in Italia, nato nel 2000, permette di confrontare 15

Istituti finanziari e centinaia di offerte per scegliere online il

proprio prestito su misura.

E' possibile scegliere il prestito on line per tutte le

finalità, dai prestiti

auto e moto ai prestiti per ristrutturazione casa, fino

ai prestiti liquidità e

consolidamento debiti.

Su PrestitiOnline, oltre ai prestiti personali, si possono

trovare offerte convenienti anche per la cessione del quinto dello stipendio e della pensione.

Il servizio è completamente gratuito.

Descrizione dell'Azienda

PrestitiOnline è un servizio di

CreditOnline Mediazione Creditizia S.p.A. controllata al 100% dalla holding

Gruppo MutuiOnline S.p.A., quotata alla Borsa Italiana, Segmento Star.

PrestitiOnline è un distributore

di finanziamenti “multimarca” operante tramite Internet e telefono, secondo un

approccio consulenziale guidato da valori di trasparenza e indipendenza.

Come broker, la società non

eroga direttamente i finanziamenti ma mette in contatto i consumatori con circa

15 tra le più importanti Banche e Finanziarie italiane ed estere, che mettono a

disposizione della clientela PrestiOnline un’offerta di finanziamenti alle

migliori condizioni.

Nel corso del 2009 la società ha

intermediato oltre 400 milioni di euro di prestiti personali. In media, ogni

giorno la società riceve oltre 400 nuove richieste di finanziamento.

Conoscere gli strumenti derivati

Pubblicazione di Borsa Italiana che illustra in modo semplice e intuitivo le caratteristiche e le modalità di utilizzo dei principali strumenti derivati quotati su Borsa Italiana.

Guarda la Guida

Guarda la Guida

Il mercato degli ETF - Exchange Traded Funds

Pubblicazione istituzionale della Borsa Italiana visualizzabile gratis online che riguarda il mercato degli ETF - Exchange Traded Funds

Guarda la Guida

Guarda la Guida

Il mercato delle ETC - Exchange Traded Commodities

Pubblicazione istituzionale della Borsa Italiana visualizzabile gratis online che riguarda il mercato delle ETC - Exchange Traded Commodities

Guarda la Guida

Guarda la Guida

ETFplus - il mercato degli ETF e degli ETC/ETN

Pubblicazione istituzionale della Borsa Italiana visualizzabile gratis online che riguarda il mercato degli ETF e degli ETC/ETN

Guarda la Guida

Guarda la Guida

Guida alla quotazione alla borsa di Milano

Tre guide di ausilio alla quotazione, preparate da Borsa Italiana, dirette principalmente alle società emittenti nonché agli intermediari, alle società di revisione e ai consulenti esterni che partecipano al processo di quotazione.

Guarda le Guide

Guarda le Guide

La direttiva MiFID

Pubblicazione

istituzionale della Borsa Italiana visualizzabile gratis online che

riguarda la direttiva MiFID per rispettare gli adempimenti di legge previsti

nella gestione degli ordini nei mercati finanziari europei

Conoscere la Borsa

Pubblicazione istituzionale della Borsa Italiana visualizzabile gratis online costituita da una breve guida al ruolo della Borsa italiana e alle caratteristiche dei principali strumenti finanziari.

Leggi la Guida

Leggi la Guida

Prestito flessibile: Saltare una rata, modificare l'importo, variare la durata, estinguere anticipatamente

Prestiti Personali e Duttilio sono due tipologie di prestiti personali che si adattano a tutti i programmi di spesa e che permettono di adeguare il rimborso alle proprie esigenze. E’ infatti possibile:

- saltare una rata e posticiparne il rimborso

- estinguere anticipatamente il finanziamento senza pagare alcuna penale sull'importo rimborsato in anticipo

- modificare l'importo della rata

- variare la durata del prestito

La società che propone questo tipo di prestiti è Agos Ducato che offre un finanziamento fino a 30.000 Euro, con la possibilità di scegliere la durata del rimborso: da 12 a 120 rate.

Agos Ducato è una società finanziaria leader in Italia nel settore da oltre vent'anni.

Il 61% delle sue azioni sono di proprietà di Crédit Agricole attraverso Crédit Agricole Consumer Finance, importante società francese che opera nel campo del credito a consumo, mentre il 39% delle sue azioni appartiene a Banco Popolare.

Attraverso la fusione con Ducato, Agos diventa il primo operatore nazionale nel campo del credito alle famiglie, estendendo in modo capillare e massiva la sua presenza sul mercato italiano.

E' possibile ottenere un preventivo gratuito e senza impegno online in soli 2 minuti. Vale la pena provare.

- saltare una rata e posticiparne il rimborso

- estinguere anticipatamente il finanziamento senza pagare alcuna penale sull'importo rimborsato in anticipo

- modificare l'importo della rata

- variare la durata del prestito

La società che propone questo tipo di prestiti è Agos Ducato che offre un finanziamento fino a 30.000 Euro, con la possibilità di scegliere la durata del rimborso: da 12 a 120 rate.

Agos Ducato è una società finanziaria leader in Italia nel settore da oltre vent'anni.

Il 61% delle sue azioni sono di proprietà di Crédit Agricole attraverso Crédit Agricole Consumer Finance, importante società francese che opera nel campo del credito a consumo, mentre il 39% delle sue azioni appartiene a Banco Popolare.

Attraverso la fusione con Ducato, Agos diventa il primo operatore nazionale nel campo del credito alle famiglie, estendendo in modo capillare e massiva la sua presenza sul mercato italiano.

E' possibile ottenere un preventivo gratuito e senza impegno online in soli 2 minuti. Vale la pena provare.

Iscriviti a:

Post (Atom)